Блог им. Klinskih-tag |Планы Русагро на 2025 год

- 19 марта 2025, 09:42

- |

🧮 Группа Русагро представила накануне свои финансовые результаты по МСФО за 2024 год, а значит самое время детально изучить их вместе с вами.

📈 Выручка компании увеличилась на +23,1% до 340,1 млрд руб. Такой рост обусловлен сочетанием двух факторов: увеличением производственных показателей в ключевых сегментах бизнеса и положительным влиянием рыночных условий, связанных с повышением уровня продовольственной инфляции.

📉 Операционные результаты компании мы с вами подробно разбирали здесь, поэтому перейдем сразу к скорректированному показателю EBITDA, который в отчетном периоде сократился на -6%до 53 млрд руб. Основные причины такого результата — ухудшение финансовых показателей в сахарном и сельскохозяйственном сегментах. Это связано с ростом затрат на производство, усугубленным неблагоприятными погодными условиями.

Рентабельность по EBITDA у Русагро составила 15,6%, что на 2,2 п.п. уступает аналогичному показателю другого игрока отрасли — Черкизово. Стоит отметить, что обе компании столкнулись с сокращением маржи в отчётном периоде, поскольку не все свои затраты они смогли переложить в цены.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Klinskih-tag |Московская биржа: рост доходов на фоне скрытых рисков

- 18 марта 2025, 09:11

- |

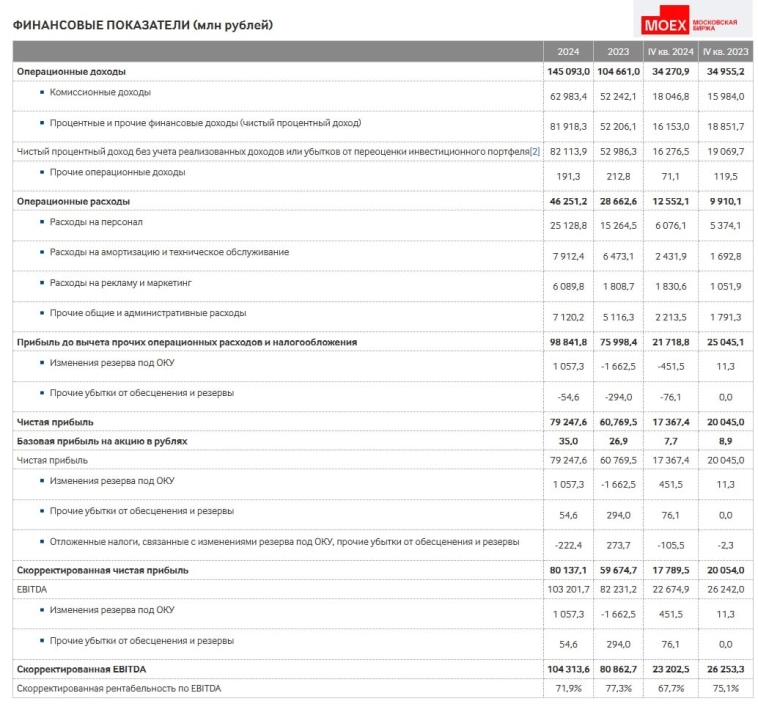

🧮 Московская биржа представила на днях свои результаты по МСФО за 2024 год, поэтому самое время заглянуть в них, чтобы выявить ключевые тренды и сделать выводы относительно перспектив роста компании.

📈 Комиссионные доходы увеличились на +20,6%до 63 млрд руб. Даже несмотря на включение биржи в SDN-лист прошлым летом, что негативно сказалось на доходах от операций на валютном рынке, компания сумела компенсировать эти потери, за счёт увеличения активности клиентов и расширения спектра предлагаемых финансовых инструментов. Это демонстрирует устойчивость бизнеса и способность адаптироваться к внешним вызовам.

📈 Процентные доходы в отчетном периоде увеличились на +56,9% до 81,9 млрд руб. Повышение ключевой ставки ЦБ, вызванное инфляционными процессами в российской экономике, стало драйвером роста доходности для Мосбиржи, которая традиционно извлекает выгоду из ужесточения денежно-кредитной политики. Тем не менее, уже в 4 кв. 2024 года ситуация чуть ухудшилась: сокращение остатков денежных средств клиентов негативно отразилось на показателях процентных доходов, замедлив тем самым темпы их роста.

( Читать дальше )

Блог им. Klinskih-tag |Как Ренессанс Страхование адаптируется к меняющимся условиям рынка?

- 17 марта 2025, 10:22

- |

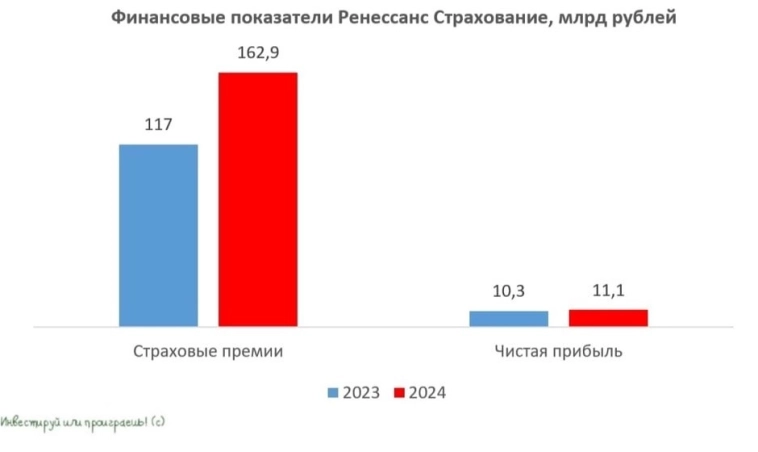

📈 Общая сумма страховых премий увеличилась на +37,5% до 169,8 млрд руб.

▪️Основной вклад в этот рост внёс сегмент накопительного страхования жизни, где премии выросли сразу на +135,2%, достигнув 75,8 млрд руб. Такой скачок объясняется ажиотажным спросом на краткосрочные полисы, обусловленным стремлением клиентов зафиксировать высокую доходность в условиях повышенных процентных ставок.

▪️В сегменте автострахования премии выросли на +16,8% до 44,5 млрд руб. Это связано с рекордными продажами автомобилей в России за последние пять лет, что стимулировало высокий спрос на КАСКО и ОСАГО. Тем не менее, в 2025 году ожидается снижение продаж автомобилей, ввиду эффекта высокой базы и удорожания автокредитов, что может оказать давление на доходность данного сегмента.

( Читать дальше )

Блог им. Klinskih-tag |Селигдар. День первый

- 14 марта 2025, 07:44

- |

🧐 Вчера была двухчасовая экскурсия по лаборатории Алдан – крупнейшей лаборатории в г. Алдан (Якутия) и единственной, имеющей роботизированную линию пробоподготовки для проведения исследований руды и продуктов её переработки, которая была запущена в эксплуатацию в начале 2023 года.

Главная задача лаборатории — определение богатых и бедных руд, что для местных геологов является важнейшим показателем и позволяет понять, какие участки перспективные для добычи серебра и золота, а какие не очень.

Очень насыщенной получилась экскурсия, много полезной информации впитал, много интересного услышал.

❗️Любопытный факт: при текущих ценниках на золото, содержание драгоценного металла даже 0,2-0,3 грамм на тонну руды считается прибыльным! Во времена.

📆 Сегодня запланирована поездка на производственный комплекс Рябиновый, который находится в 44 км от Алдана, где мы будем воочию знакомиться уже непосредственно с процессом производства золота! Кайф, уже нахожусь в предвкушении! Потом поделюсь фоточками и представлю нашу компанию.

( Читать дальше )

Блог им. Klinskih-tag |Стратегия роста Делимобиля

- 13 марта 2025, 14:00

- |

📈 Выручка выросла на +34% (г/г) до 27,9 млрд руб. Важную роль сыграло расширение географии присутствия: сервис стал доступен уже в 13 регионах, что существенно увеличило охват аудитории. Одновременно с этим парк автомобилей был пополнен новыми моделями, увеличившись до 31,7 тыс. шт.

🚗 Такой рост обусловлен несколькими факторами. Во-первых, уровень популярности каршеринга в крупных городах стремительно растет благодаря повышению цен на услуги такси и увеличению стоимости владения личным автомобилем. Особенно это актуально на фоне удорожания автокредитов, что делает покупку машины менее доступной для многих жителей страны.

📉 Показатель EBITDA сократился на -10% (г/г) до 5,8 млрд руб. Эмитент в отчетном периоде активно инвестировал в развитие инфраструктуры, что отразилось в незначительном снижении операционных доходов.

( Читать дальше )

Блог им. Klinskih-tag |Новый эмитент из сектора IT с большими амбициями

- 12 марта 2025, 17:53

- |

💻 Моё внимание сегодня привлекла публикация в РБК, согласно которой компания Rubytech уже весной 2025 года может получить публичный статус, и я решил разобраться в этом кейсе вместе с вами.

Как вы знаете, российский IT-рынок стремительно развивается, и одно из ключевых направлений — это разработка продуктов для инфраструктур высоконагруженных систем. Как раз Rubytech – ключевой игрок этого рынка, который разрабатывает программно-аппаратные комплексы (ПАК) под брендом «Скала-Р», кроме того предлагая ещё и решения для киберзащиты ИТ-инфраструктуры.

Проблем с заказчиками у компании точно нет (см. ниже картинку с перечнем партнёров): продукты компании всё чаще выбираются организациями для формирования надёжного и технологически независимого IT-ландшафта.

( Читать дальше )

Блог им. Klinskih-tag |Автомобильный рынок в феврале: слабые результаты и новые вызовы

- 12 марта 2025, 07:26

- |

📊 Общая ситуация на рынке:

▪️Тяжёлые грузовики: продажи упали на -46% (г/г) — этот сегмент уже почти год находится в нисходящем тренде, из-за снижения спроса на грузоперевозки и высоких процентных ставок.

▪️Лёгкие коммерческие автомобили (LCV): падение на -27% (г/г) — это первый спад после более чем года уверенного роста.

▪️Пикапы: снижение на -12% (г/г) — здесь также впервые за долгое время зафиксирован отрицательный результат.

📊Основные причины спада:

▪️Высокая база сравнения: в 2024 году рынок демонстрировал активный рост, что делает текущие показатели менее впечатляющими.

▪️Ожидание снижения ключевой ставки: потребители откладывают покупки, в надежде на удешевление кредитов во второй половине 2025 года.

▪️Рост стоимости автомобилей: увеличение утильсбора и других издержек сделало автомобили менее доступными.

( Читать дальше )

Блог им. Klinskih-tag |Фиксируем высокую доходность: новый выпуск облигаций от ИЭК ХОЛДИНГ

- 11 марта 2025, 09:54

- |

📈 Ралли в индексе RGBI продолжается, и это заставляет меня всё больше присматриваться к облигациям с фиксированным купоном, поскольку именно этот индекс исторически является опережающим индикатором монетарной политики ЦБ, и его рост зачастую сигнализирует о возможном снижении ключевой ставки в обозримом будущем. Согласитесь, в таких условиях у вас тоже невольно появляется желание зафиксировать высокую доходность по бондам, я ведь прав?

🧐 Ну а раз так, то самое время познакомить вас с эмитентом «ИЭК ХОЛДИНГ», который уже на этой неделе (если точнее — начиная со среды) планирует провести сбор заявок на свежий облигационный выпуск с весьма щедрой премией к ОФЗ.

Специализируется компания на производстве и поставке широкого спектра электротехнического оборудования, а также оборудования для телекоммуникаций и промышленной автоматизации. Думаю, бренд IEK хорошо знаком мужской аудитории нашего инвестсообщества.

Продукция компании находит применение в различных секторах экономики, включая строительство, жилищно-коммунальное хозяйство, транспорт, инфраструктуру, промышленность, энергетику и телекоммуникации. Около 90% всех продаж приходятся на российский рынок, что минимизирует влияние геополитических рисков на деятельность компании.

( Читать дальше )

Блог им. Klinskih-tag |Лизинговый портфель Европлана растёт, но риски увеличиваются

- 10 марта 2025, 07:57

- |

🏛 Европлан опубликовал на днях свою финансовую отчётность по МСФО за 2024 год, предоставив нам хорошую возможность оценить результаты деятельности компании.

📈 Чистый процентный доход увеличился по итогам минувшего года на +44,6% до 25,6 млрд руб. В период роста процентных ставок в экономике компания наращивает чистую процентную маржу, поскольку доходность активов переоценивается быстрее, чем стоимость пассивов.

В первой половине года наблюдался высокий спрос на лизинговые услуги, поддерживаемый устойчивым уровнем деловой активности в экономике. Однако после повышения ключевой ставки Центробанком, спрос на лизинг стал снижаться. Это связано с тем, что ключевыми клиентами компании являются представители малого и среднего бизнеса, которые традиционно особенно чувствительны к росту процентных ставок.

( Читать дальше )

Блог им. Klinskih-tag |Рекордный отток средств из фондов денежного рынка

- 09 марта 2025, 22:37

- |

🧐 По итогам февраля 2025 года чистый отток средств частных инвесторов из фондов денежного рынка составил 28 млрд руб. — это максимальный месячный отток за всю историю существования этого инструмента. Однако такому рекорду есть свои объяснения:

1️⃣Сезонный фактор

В декабре 2024 года наблюдался рекордный приток средств в фонды денежного рынка (249,5 млрд руб.), что было связано с «парковкой» ликвидности перед новогодними праздниками. Соответственно, после завершения каникул инвесторы начали перераспределять средства в более доходные или рискованные инструменты, такие как акции и облигации.

Это повторяет ситуацию прошлого года, когда в январе и феврале 2024 года притоки в фонды денежного рынка резко сократились, хотя тогда оттоков зафиксировано не было.

2️⃣Ожидания снижения ключевой ставки

Банк России, повысивший ключевую ставку до 21% в 2024 году, в феврале 2025 года начал активно обсуждать возможность её снижения. Это автоматически снижает привлекательность фондов денежного рынка, доходность которых напрямую зависит от уровня ставки, и инвесторы на этом фоне, ожидая снижения ставки, начали перекладывать средства в инструменты, которые могут принести более высокую доходность в условиях смягчения денежно-кредитной политики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс